Банк-еквайєр: функції, види і схеми роботи, скільки коштують еквайрингові послуги

Зміст

Оплата з допомогою пластикових карток сьогодні зручна і продавцю і покупцю. Проведення таких операцій вимагає створення спеціальної платіжної системи, де банк-еквайєр (від слова «acquire» – купувати) контролює проходження транзакції, перевіряє стан рахунку платника і здійснює переказ грошових коштів учасникам угоди.

Що таке еквайринг у банку

Під еквайрингом розуміється система, яка може приймати банківські картки для оплати товарів або послуг, обходячись без використання готівкових грошей. Такі платежі здійснюються за допомогою платіжних POS-терміналів (або mPOS-варіантів для мобільних пристроїв), які можна зустріти на багатьох касах супермаркетів. Покупець вставляє свою пластикову карту в пристрій, що вводить пін-код для авторизації операції, і, будь ласка – оплата товарів здійснена!

Кредитна установа, яка обслуговує такі термінали та провадить розрахунки з торговими та сервісними підприємствами (ТСП), називається банк-еквайєр. Така система послуг зручна торгової організації, яка приймаючи оплату за допомогою пластикових карт, виключає можливість отримати фальшиву банкноту і економить на послугах інкасації виручки. До того ж, згідно з маркетинговими дослідженнями, при безготівковій оплаті витрати покупців на 10-20% вище, ніж при готівковому розрахунку.

Учасники еквайрингу

Слід розрізняти еквайєра і банк-емітент – в останньому випадку мова йде про банківській установі, що випустив пластикову карту і де знаходиться рахунок. В деяких випадках ці два поняття можуть збігатися (наприклад, клієнт використовує карту Російського Стандарту, який і обслуговує термінали), але якщо мова йде про покупку товарів, то для покупця немає різниці – в будь-якому випадку за послуги та проведені операції з нього ніхто не бере комісію.

Чим займається процесинговий центр

Якщо банк-еквайр та емітент представляють різні організації, для проведення розрахунків необхідно чітке взаємодія між ними. Ці функції бере на себе спеціальний процесинговий центр, який проводить міжбанківські запити про стан рахунку клієнта та здійснює переказ грошових коштів. Такий центр обробки даних (ЦОД) концентрує всю інформацію на захищеному сервері, пов’язаному з закритими платіжними системами (наприклад, MasterCard). У загальному вигляді цю схему взаємодії можна представити так:

- Покупець збирається здійснити оплату пластиковою карткою через платіжний термінал.

- Верифицировав клієнта, термінал посилає запит у процесинговий центр, чи є необхідна сума на рахунку користувача.

- Процесинговий центр надсилає запит до банку-емітенту, на авторизацію необхідної суми.

- Банк-емітент перевіряє наявність коштів на рахунку покупця і дає дозвіл на проведення транзакції при позитивному результаті.

- Система переводить гроші на розрахунковий рахунок торговельної точки, покупець отримує чек про оплату товару.

Функції платіжних систем

Зручна форма розрахунків, яку формують послуги еквайрінгу, надає можливість ефективно взаємодіяти з МПС – міжнародними платіжними системами Visa, MasterCard), або їх локальними аналогами («Золота Корона», «Світ»), забезпечуючи виконання основних завдань:

- надійне функціонування, перерахування коштів на рахунок та інші операції при виконанні послуги;

- оперативність виконання фінансових операцій при оплаті в режимі реального часу;

- широка поширеність платіжних сервісів, що дозволяє впевнено почувати себе в магазині без готівкових грошей, з однією картою.

Білінгова компанія

Під білінгом розуміють послугу підготовки та прийому рахунків по мережі інтернет для оплати за допомогою банківської карти. У цьому випадку сервісна організація здійснює транзакцію до процесингового центру. Обслуговування платежів є єдиним джерелом доходу такої білінгової компанії, тому вона дуже ретельно проводить моніторинг і управління ризиками для виявлення шахрайських операцій.

Функції банку-еквайєра

Надаючи послуги прийому банківських платежів через термінали в магазинах, банк-еквайєр здійснює всі види фінансових операцій, необхідних для правильного проведення розрахунків між продавцем і покупцем. Це має бути чітко відлагоджений механізм з високим рівнем безпеки, адже будь-який збій або помилка при здійсненні переказу на рахунок, загрожує фінансовими втратами клієнта або банку-емітента.

Авторизація картки

Для операцій з пластиковою картою, необхідно дозвіл на її використання, яку надає банк-емітент. Функція банку-еквайєра за авторизації картки передбачає запит, який формується та передається до процесингового центру за допомогою POS-терміналу. Відповіддю є буквено-цифровий код, який роздруковують на чеку для підтвердження проведеної авторизації.

Обробка запитів по платіжній картці

Однією з важливих функцій еквайєра при обслуговуванні клієнтів є обробка вступників запитів на авторизацію або перерахування з одного рахунку на інший. Механізмом реалізації цього завдання виступає процесинговий центр, контролюючий інформаційно-технологічну взаємодію при розрахунках з використанням карток. Багато МПС мають свої вимоги, наприклад, системи Visa і Mastercard потребують сертифікації третьої сторони в якості процесора, а Diners Club International – ліцензування технологічного забезпечення.

Перерахування грошей на рахунок торгово-сервісного підприємства

Виконуючи фінансові операції по картах, випущеними іншими кредитними організаціями, еквайєр за участю Центру обробки даних виробляє перекази грошових коштів з рахунку емітента в точку обслуговування (розрахунковий рахунок магазину або іншої організації – спортивного клубу, ресторану та ін). Для проведення таких операцій, фінансові установи використовують кореспондентські рахунки, спеціально відкриті в розрахунковому банківському установі.

Якщо при обробці операції або перерахування коштів допущені помилки, які спричинили матеріальний збиток, то банк-еквайєр відшкодовує шкоду точці прийому банківських карт. Для мінімізації подібних випадків його функціоналу додається підготовка «чорних списків». У такий стоп-лист входять кредитні карти з простроченою заборгованістю або пластик, який повинен бути вилучений з обігу за різних причин (наприклад, припинення строку дії або блокування рахунку).

Хоча послуга з оплати покупки відбувається за кілька секунд, реальний взаєморозрахунок між банками буде тільки через кілька днів, протягом яких ці кошти заморозяться на рахунку покупця. Протягом 1-3 днів еквайєр перераховує гроші на рахунок торговельної точки, утримавши свою комісію, та відправивши необхідні документи емітенту, отримає перерахування від нього.

Обробка документації за операціями з пластиковими картами

Використання торгово-сервісними підприємствами POS-терміналів при наданні послуги еквайрингу для оплати, передбачає роздруківку двох карт-чеків по завершенні кожної транзакції. В такому чеку вказується сума платежу, дата і час операції та інша інформація. Один примірник чека отримує власник картки, другий залишається на точці прийому банківських платежів – в кінці дня тут формується електронний реєстр за проведеними операціями та сумами платежів, що передається в розрахунковий центр.

З якими платіжними системами працює банк-еквайєр

Кількість платіжних систем, з якими може взаємодіяти банк-еквайєр, в будь-якому випадку буде невеликим. До того ж, якщо ви не плануєте обслуговувати VIP-клієнтуру, то вам не варто переплачувати за елітні МПС (Diners Club, American Express), значно заощаджуючи бюджет підприємства. Найпоширенішими платіжними системами в нашій країні є Visa і Mastercard, що пропонують користувачам класичні або престижні (золоті та платинові картки. Існують і міжрегіональні платіжні системи (наприклад, «Світ»), мають обмежене поширення.

Види еквайрингу

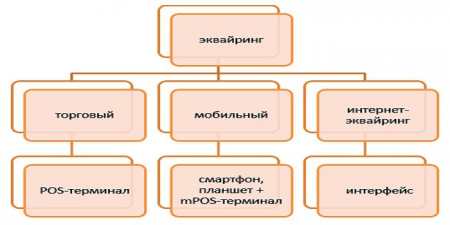

Розрізняють наступні види еквайрингу:

- Торговий – це найпоширеніший вид цієї послуги. POS-термінал для оплати сьогодні можна зустріти в ресторані, салоні краси або квитковій касі. Порівняно з іншими видами, у торговому еквайринг найнижча комісія.

- Мобільний – прийом оплати здійснюється з допомогою компактного mPOS-терміналу, підключеного до планшетному комп’ютера або смартфону, на який встановлюють спеціальне програмне забезпечення. Витрати на цю послугу будуть вище, ніж коли використовуються звичайні еквайрингові термінали.

- Інтернет-еквайринг – ця форма обслуговування не вимагає терміналу, приймаючи оплату через інтернет (значить, ця послуга доступна і власникам віртуальних карт). Вибравши такий варіант обслуговування, майте на увазі, що це найбільш високооплачувана форма, тому банк буде брати у вас високі відсотки за проведені операції.

- ATM-еквайринг – надає послуги зі зняття готівки в банкоматах або спеціальних терміналах. Джерелом доходу тут є міжбанківська комісія (Interchange Fee), яка частково сплачується емітентом.

Схема роботи еквайрингу

Проходження операції платежу при оплаті банківською карткою, можна порівняти з ланцюжком пов’язаних між собою операцій, де вірні результати дій (наприклад, авторизація, оборот коштів, нарахування комісій за послуги) залежать від чіткої роботи кожного окремого елемента системи. З цієї точки зору, необхідно дуже серйозно підходити до вибору відповідної кредитної організації, що надає послуги еквайрингу.

Договір еквайрінгу

Визначення кредитної організації для укладення договору еквайрінгу, передбачає розгляд кількох важливих факторів, що стосуються надання цієї послуги. У відповідності з договором, обов’язками банку-еквайєра є:

- надання, монтаж і настроювання системи здійснення операцій,

- постійна техпідтримка,

- гарантійне обслуговування обладнання.

Конкурентними перевагами є низькі ставки, відсутність абонентської плати, можливість оренди обладнання (а не його придбання), швидке час монтажу та запуску. Документація для підписання договору з банком, як для юридичних осіб, так і для приватних підприємців, включає великий перелік нотаріально засвідчених копій та анкету, складену за особливій формі.

Установка і настройка POS-терміналів

Перед тим, як эквайринговый термінал прийме до оплати першу карту, необхідна реєстрація точки прийому платежів в системі банку, підготовка і налаштування всіх пристроїв. На професійній мові це називається «імплементація системи» і включає в себе не тільки установку або підключення необхідного обладнання, але і його тестування на проведення оплати. Для невеликих торгових підприємств може бути актуальною проблема низької швидкості інтернет-каналу при виконанні операцій, яка може створювати серйозні перешкоди в обслуговуванні покупців.

Перед початком роботи працівники проходять навчання правилам взаємодії з терміналом і пластиковими картами різних типів. Подальше обслуговування полягає в перевірці працездатності обладнання, сервісне технічне обслуговування і надання виписок по проведеним транзакціям, які банк може надавати клієнту разимі способами (електронною поштою, звичайною, з допомогою СМС або розмістивши інформацію в особистому кабінеті на сайті).

Розміщення веб-інтерфейсу на сайті продавця

Принципово інтернет-еквайринг мало відрізняється від традиційного – хіба що тут замість терміналу, який потрібно вставити картку для оплати, тут є спеціальна форма у веб-інтерфейсі. Авторизація проводиться за допомогою введення реквізитів картки: номеру, строку дії, ім’я власника, коду CVV2/CVC2. Для підвищення надійності операцій, існує послуга 3-D Secure – вона може мати різні назви (MasterCard Secure Code або Verified by Visa), але принцип дії ідентичний – це система подвійної авторизацією, яка значно збільшує захист рахунку клієнта.

Здійснення розрахунків банком-еквайєром

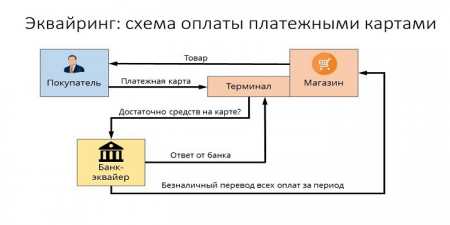

У загальному вигляді схему, за якою працює банківський еквайринг, можна представити так:

- Покупець вводить необхідні дані в термінал або web-форму.

- Еквайр проводить операцію авторизації.

- При відсутності обмежень (на рахунку вистачає коштів, карта не заблокована і т. д.), відбувається оплата за товар, і процесинговий центр інформує про це розрахунковий банк.

- Еквайєр перераховує необхідну суму на рахунки продавця.

- Гроші через розрахунковий рахунок надходять емітенту.

Скільки коштують еквайрингові послуги

Еквайрингові послуги оплачуються торговельною організацією, і комісія за них має три складових:

- Взаимообменный збір (Interchange Fee) – це плата, яка перераховується на рахунок емітента.

- Комісія міжнародної платіжної системи, яку бере Visa або Mastercard за проведення операції.

- Націнка банку-еквайра.

Для власника пластикової карти

При оплаті покупок у магазинах за допомогою POS-терміналів, обслуговування операцій по перерахуванню буде безкоштовним для покупця, хоча карта може бути випущена іншою банківською установою. Зате, якщо знімати готівку в банкоматах сторонньої кредитної організації, комісія банку-еквайра буває дуже відчутною – до 2-5%, при мінімальному розмірі 50-300 рублів.

Для банку-емітента

У ланцюжку платежів за еквайринговою операціями при покупці в магазині, емітент отримує взаимообменный збір, так як до нього ставиться рахунок, на якому лежать використовуються для оплати гроші. Однак у випадку зняття готівки в банкоматах сторонньої фінансової структури, порядок оплати за цю послугу буде протилежним (тому його називають ще «зворотний збір»), і еквайєр отримає гроші від емітента.

Ознайомтеся з сервісом щодо розрахунку та оплати торгового збору онлайн.

Для торгової точки

Тариф банку багато в чому залежить від обороту організації, і чим він більше, тим менше буде ця ставка. Серед інших важливих факторів: статус карти, тип торгової точки і специфіка товарів (наприклад, магазини електроніки платять за вищим розрядом, бо у них високі ризики повернення придбаного). В середньому показники комісії у банків виглядають так:

- торговий еквайринг – 1,5-2,5%;

- мобільний – 2-3,5%;

- інтернет-еквайринг – 3-6%.

Переваги і недоліки

Як інноваційна послуга, еквайринг робить обслуговування клієнтів більш зручним, підвищує неусвідомлені витрати при безготівковій оплаті і мінімізує готівковий оборот торгової точки. Касиру вже не потрібно шукати дрібниця або розмінювати великі купюри, щоб видати здачу за платіж, значить, і обслуговування покупців йде швидше, та й сама система обліку коштів на рахунку стає більш впорядкованою.

Якщо говорити про «мінуси» такої послуги, то це проблеми сектора пластикових карток в цілому, коли різні схеми шахрайських операцій допомагають аферистам наживатися. Але з кожним роком система еквайрингу розвивається і вдосконалюється, підвищуючи безпеку проведених платежів і зводячи нанівець зусилля недобросовісних людей привласнити гроші з чужого рахунку.